Bond Carichieti, i numeri: azzerati i titoli a 728 clienti

I veri numeri del “salvabanche”: coinvolti 12.500 risparmiatori per 888 milioni, ma in mille possono avere i rimborsi

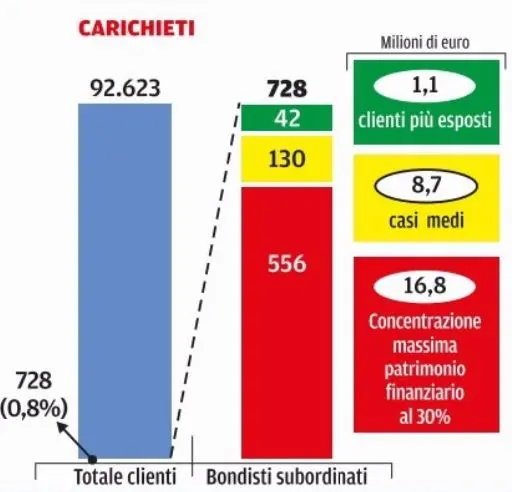

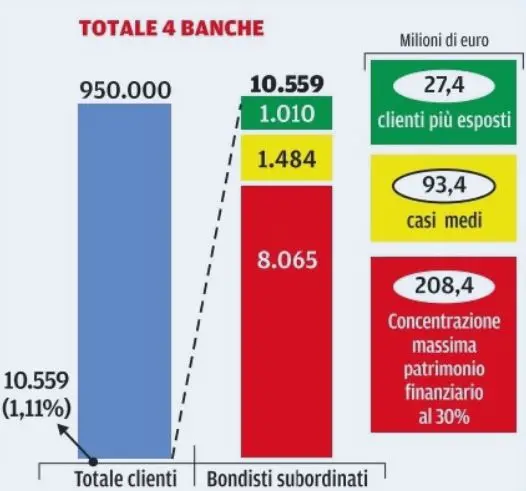

Comincia a definirsi la platea dei risparmiatori che hanno sottoscritto obbligazioni subordinate delle banche salvate dal governo e, con essa, identikit e numero di chi può sperare di recuperare i propri soldi e chi no. Il primo riscontro chiesto da Roberto Nicastro, presidente delle quattro “goods banks” individua un migliaio di clienti che in un modo o in un altro si sono ritrovati con una quota di bond rischiosi eccessiva, palesemente eccessiva. Si tratta di piccoli risparmiatori, con un conto che non arriva a centomila euro, per oltre la metà impiegato in obbligazioni subordinate. A loro, l’arbitro chiamato a valutare caso per caso e decidere sulla possibilità di rimborsi dirà prevedibilmente di sì. Ci sono anche 42 clienti Carichieti, con bond per 1,1 milioni. “Situazioni personali più delicate, cui dare prioritaria attenzione”, le chiamano in banca definendo il perimetro di una partita che su scala nazionale vale 27 milioni e a cui il fondo di solidarietà può far fronte senza problemi, come ieri precisava una nota ufficiale diramata dal vertice dei quattro nuovi istituti.

Uno studio “riservato e confidenziale” - che il Centro è in grado di svelare - racconta invece numeri e valori delle obbligazioni subordinate fatte sottoscrivere dai singoli istituti a 10.559 persone, numero che cresce a 12.500 (888 milioni) con il mercato secondario.

Al 30 settembre la vecchia Carichieti aveva piazzato obbligazioni nei portafogli di 728 clienti, per 27 milioni di euro, ed una quota residuale agli investitori istituzionali. Banca Marche (in Abruzzo ha 13 filiali, concentrate sulla costa) ci è andata molto più pesante: con un numero di clienti che è cinque volte maggiore di Carichieti (494.223 contro i 92.623 dell’istituto teatino) ha venduto quei titoli a 930 risparmiatori, ma per un importo complessivo di 105 milioni, a cui si aggiungono i 323 milioni passati per gli investitori istituzionali e che in parte sono comunque finiti ai singoli risparmiatori. Più ramificato il collocamento nella vecchia Carife con 4.164 correntisti (su 97.596 clienti) che hanno preso obbligazioni subordinate per 50 milioni e nella vecchia Banca Etruria che ha piazzato a 4.737 clienti (su 265.558) 147 milioni di euro di bond azzerati nel salvataggio e altri 124 milioni di euro li ha fatti sottoscrivere ad investitori istituzionali. L’Etruria, che ha filiali anche all’Aquila e a Pescara. E a Pizzoli, dov’era la banca del paese, dove sono molti a piangere per aver perso migliaia e migliaia di euro di risparmi.

Per gli 8.020 risparmiatori colti dal “decreto salvabanche” con in portafoglio meno del 30% degli investimenti nei bond subordinati, al momento le speranze restano zero. Zero, come il valore di quei titoli di credito che pure al momento della sottoscrizione sono costati oltre 208 milioni. In Carichieti è partita persa per 556 risparmiatori che vedono andare in fumo 16,8 milioni, vale a dire mediamente oltre trentamila euro. Quarantadue correntisti, come detto, hanno ottime possibilità di salvare il proprio investimento, mentre per altri 130 la partita è aperta, anche se obiettivamente in salita. Si tratta di quei piccoli risparmiatori che hanno in banca meno di 100mila euro e una concentrazione di bond azzerati tra il 30 e il 50% dei propri averi o dei casi in cui un patrimonio finanziario gestito dall’istituto superiore a centomila euro è investito per oltre il 30% nelle subordinate. “Casi medi” li hanno battezzati le banche: in Carichieti valgono 8,7 milioni di euro, in tutta Italia sono 1.484 per 93,4 milioni.

Oltre metà delle obbligazioni azzerate, spiegano dalla presidenza dei quattro istituti rimessi in carreggiata, è detenuta da 2.450 clienti con attivi bancari superiori a 250mila euro e un investimento medio bruciato di 65mila euro.

Restano infine da mappare le posizioni di circa 1.900 risparmiatori, quelli che si trovano a fare i conti con bond presi “di seconda mano”. Si stima infatti che titoli per almeno 102 milioni inizialmente collocati ad investitori istituzionali siano finiti ai privati. Anche per loro dovrebbero valere le misure di sostegno che sono allo studio, ma prima vanno scovati.

Il ministro dell’Economia, Pier Carlo Padoan, ripete che «le responsabilità saranno valutate caso per caso e saranno presi provvedimenti per evitare» altri episodi simili. In dirittura d’arrivo poi, dovrebbe essere il pacchetto di norme “salvagente” (ora al vaglio della commissione Bilancio) che prevede un fondo di solidarietà da 100 milioni di euro per risarcire i risparmiatori, e che contiene anche delle agevolazioni fiscali per le banche che contribuiscono ai fondi di salvataggio.